2022年,在市場監管趨嚴、功效評價、疫情市場“失意”的三大壓力疊加下,中國美妝品牌繼續戴著“枷鎖”起舞,砥礪前行!

近期,度過寒冬的本土美妝上市企業們紛紛交出了2022年和2023年一季度的成績單。風雨過後,誰是2022年美妝市場“大贏家”?

01 上海家化 仍是營收老大

營業收入,是一個企業最核心的指標,這個指標反映了企業的規模、盈利能力和存續能力。所以,美妝頭條首先解讀的就是中國美妝上市10家代表企業的“營業收入”。

通過財報可知,2022年營收規劃超50億元的“大贏家”主要是四家,分別是:上海家化(71.06億元)、珀萊雅(63.85億元)、華熙生物(63.59億元)、貝泰妮(50.14億元)。依照目前發展趨勢,它們應該就是中國美妝企業衝刺100億年營收的“主力軍”。

從“單一品牌”年營收看,目前中國美妝品牌(包括沒有上市企業)進入“10億俱樂部”至少有20個以上。如珀萊雅、薇諾娜、誇迪、潤百顏、自然堂、花西子、百雀羚、璦爾博士、六神外、玉澤、佰草集、湯美星、阿芙、可複美、韓束等等。

總體來說,2022年10家美妝上市代表企業“營收增長”與“營收下降”各占一半,都是5家,具體增長或下降情況如下:

實現 “營收增長” 的企業(5家):

鉅子生物(52.30%)、珀萊雅(37.82%)、魯商發展 (31.70%)、華熙生物(28.53%)、貝泰妮(24.65%)。

2022年新上市企業——鉅子生物以52.30%的營收增長率遙遙領先,珀萊雅緊隨其後。

出現 “營收下降” 的企業(5家):

逸仙電商(-36.54%)、上美股份(-26.07%)、上海家化(-7,06%)、水羊股份(-5.74%)、丸美股份(-3.10%)。

2022年淨利潤“減虧”的逸仙電商,成為了營收同比下滑最大的企業。

我們梳理了一下這些企業的財報,看看它們在品牌運營策略上都有何相似之處。

02 深耕大單品,“快准狠”占紅利

通過梳理,這些企業的淨利潤,我們發現2022年“大贏家”主要是四家,分別是:貝泰妮(10.51億元)、鉅子生物(10.02億元)、華熙生物(9.71億元)、珀萊雅(8.17億元)。再看“淨利率”指標,2022年“大贏家”主要還是這四家,分別是:鉅子生物(42.36%)、 貝泰妮(20.95%)、華熙生物(15.12%)、珀萊雅(13.02%)。

分析認為,這四家企業之所以能夠實現如此驕人淨利潤,主要原因是打造了各自的功效護膚“爆款”產品:貝泰妮,防敏舒緩修護;鉅子生物,類人膠原蛋白敷料;華熙生物,玻尿酸保濕與抗初老; 珀萊雅,“寶石、雙抗、源力”三大功能性護膚系列。

實際上,在超競爭的市場環境下,打造大單品必然成為多數企業的選擇。

舉個例子:珀萊雅的“大單品策略”強化了品牌勢能

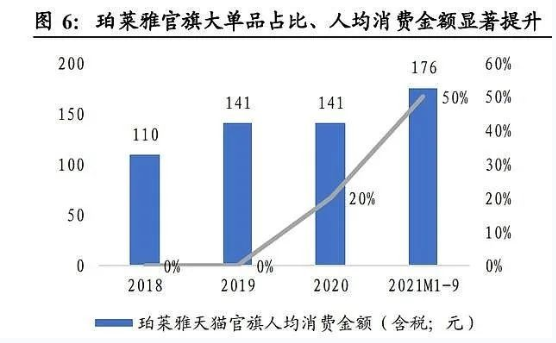

目前,珀萊雅的財報多次提及其“大單品策略”。

2020年,珀萊雅開始策劃打造多款大單品新品。嘗試主推300元以上的單品,如珀萊雅紅寶石精華、珀萊雅雙抗精華、珀萊雅雙抗小夜燈眼霜等大單品。此後,公司還不斷升級產品,在2022年推出紅寶石面霜2.0、源力精華2.0,2023年推出雙抗3.0,產品矩陣不斷豐富。

由於單品功效較為單一且不同產品認知度存在差異,公司相繼推出“晚 A 早 C”、“ABC 金三 角”等產品套裝組合來提升銷售連帶率,通過拓展類別+構建套裝,大單品完成從單品向矩陣的佈局。根據魔鏡數據,2022 年雙十一期間珀萊雅天貓銷額中“晚 A 早 C”單品占比超過 20%、前五大單品占比近 75%,核心大單品對銷售的拉動作用顯著。

△珀萊雅大單品系列延伸及系列間的功效互補邏輯

再舉個例子:貝泰妮的“大單品戰略”是初期破圈關鍵

如果提到美妝企業的“大單品戰略”,其實更多人想到的是貝泰妮的薇諾娜。

貝泰妮初期破圈關鍵是“大單品戰略”。2010年,貝泰妮聯合創始人董俊姿敏感地發現,隨著國人護膚意識愈來愈強,敏感肌賽道將是未來一大風口, 因此董俊姿當機立斷,聚焦敏感肌人群細分賽道消費者痛點,以專業賦能,入局敏感肌護膚細分垂直賽道,經過長期聚焦和深度打造,形成了主品牌“薇諾娜”“一枝獨秀”的發展局勢,更是一舉發展成為敏感肌護膚龍頭。

薇諾娜的大單品策略主要體現為“大單品放量迭代+同系列連帶”。大單品策略並不意味著簡單的單一產品放量,往往還伴隨著大單品的不斷迭代以及同系列產品連帶的加強。

2022年,貝泰妮核心品牌薇諾娜品牌創收約合48.85億元,占比97.44%;薇諾娜寶貝銷售收入1.01億元,占比2.02%;其餘數個品牌合計創收僅0.27億元,占比僅0.54%。

實際上,“大單品戰略”的實施基礎是產品持續較高的複購率,高產品複購往往又反映出較強的品牌粘性,同時這些大單品還帶有高客單的特性,能夠迅速提高品牌的行銷利潤,助力品牌強勢突圍市場。

03 全管道覆蓋+深耕私域

從管道的角度來說,化妝品線上管道占比逐漸提升,線下百貨、超市等占比下降。然而存量時代裏,已經度過各種代言、冠名、聯名等公域流量爭奪的行銷策略,這時,如何利用好流量池挖掘深度價值,將是脫穎而出的關鍵。

薇諾娜:以BA為根基搭建私域

貝泰妮行銷管道佈局的底層邏輯是“以消費者為本”,功效性護膚與一般護膚產品不同,具有較強的互動和內容屬性,不但需要成本與功效維持企業口碑和形象,並且培養客戶忠誠度需要面臨消費者體驗、進行用戶教育、建設用戶消費心智、陪伴並解決消費者實際問題等多個方面的實際情況。

貝泰妮2017 年在微信搭建平臺,在行業中率先實現了線上和線下的相互滲透,通過派駐在終端網點的BA 與客戶進行溝通,後引導客戶加入會員,實現了線上帶動線上的協同發展,並實現了高客單、高複購。

△薇諾娜用戶轉化

據薇諾娜專櫃事業部負責人,同時也是微信生態負責人範曉麗介紹稱,BA是薇諾娜私域的根基。現在薇諾娜無論在直播間吸引的客流,或通過朋友圈廣告等公域管道沉澱的用戶,都會分配給指定的BA,建立人與人之間的直接對話,進行持續的消費者運營。

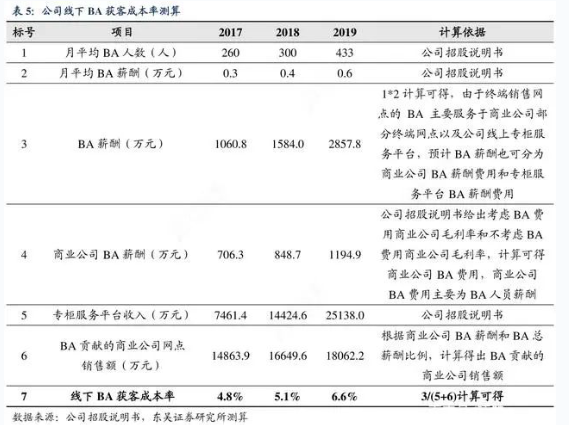

根據網上公開數據對比發現,薇諾娜品牌私域流量實際獲客成本率低於公司整體和線上天貓旗艦店。2017-2019年薇諾娜品線下BA獲客成本率均低於薇諾娜天貓旗艦店和公司整體,2019年線下BA獲客成本率/公司整體獲客成本率/薇諾娜天貓旗艦店獲客成本率分別為6.6%/10.0%/12.9%,線下BA獲客效率更高。

數據顯示,薇諾娜借通過私域運營連續三年保持銷售規模的增長,即使在2022年增長失速的大環境下,其私域GMV依舊上漲30%,達到6.5 億元,社群銷售金額突破1個億。如此看來,薇諾娜的這套私域打法,對於同樣擁有龐大線下導購團隊的企業來說,也具有借鑒價值。

近兩年,直播電商管道在網路購物管道中的滲透率穩步上升。由於高流量、高轉化率的特性,達播最先被商家採用;然而達播帶貨屬於階段性銷量提升,消費者對品牌的用戶粘性較差,且費用逐年走高,越來越多的企業開設自播號,通過與消費者的即時互動培養情感,以此獲得忠誠的消費群體。

根據艾瑞諮詢 2021 年7月份的調研數據,近8成受訪品牌已經通過自建或合作的方式佈局私域電商, 其中微信作為私域發力的主要陣地,已經有 78.7%的品牌進行佈局。

華熙生物:及時佈局新管道觸達客戶

2022年華熙生物營收達63.59億元,同比增長28.53%;淨利潤較上年同比增長24.11%,為9.71億元。對此華熙生物表示,主要原因是公司通過精細化管理,提升運營效率,期間費用合計增速低於營業收入增速。

據瞭解,目前華熙生物功能性化妝品主要是結下合線下、線上兩種管道進行銷售。

線上管道

主要採用直銷的模式,包括平臺合作模式和自有平臺模式。

同時,公司前瞻性佈局品牌自播管道,在杭州設立直播工作室,培育新銳主播,著力打造自播管道。華熙生物旗下四大品牌均已在天貓、抖音均有直播帳號,每日直播時長覆蓋早中晚深夜多個時間段,方便消費者隨時瞭解產品動態,與主播交流培養用戶感情。

該行銷策略讓華熙生物在2022年的618取得好成績:潤百顏在天貓平臺銷售收入破億、在天貓平臺國貨排名 TOP8;誇迪天貓 618 全時段總 GMV 超 1.7 億,亮相天貓億元俱樂部,登上國貨美妝TOP3;BM肌活天貓官方官方旗艦店 GMV 同比增加 187%,自播間市場銷售同比增加1883%,說明公司各品牌有能力擺脫超頭依賴,孵化品牌內部的忠誠客戶。

線下管道

線下管道則採用經銷商銷售為主的模式,將產品以賣斷方式銷售給經銷商,經銷商再另行向終端客戶進行銷售,報告期內華熙生物通過開設線下實體店、進駐線下專櫃等方式,完善全管道佈局,實現多場景的用戶觸達。

例如,誇迪現已在上海、青島、濟南等城市開設門店 200+家,門店定位高端,裝修審美高級&門店面積大&選址熱門商圈,符合誇迪線上上的中高端定位。門店內提供深層清潔、祛痘清痘、修護 護理、脫毛四項服務,單次服務價格在 78.4-798 元不等。

高端實體店定位&低消費門檻&門店多管道宣傳為線下店面帶來充分流量。線上上流量成本高企的環境下,線下管道主動尋找用戶,為品牌輸出更為持久和穩定的銷量。截至 2021 年末, 潤百顏也開設三家線下實體店。

04 多品牌戰略

通過對多家上市美妝公司的梳理,我們還發現幾乎每家公司的財報之中都提到“多品牌戰略”。

面對細分化的市場需求,“多品牌戰略”被認為是美妝公司避免品牌單一化風險、擴大市場份額的必經之路,通常基於差異化的目標人群、技術路線,通過並購或內部孵化實現。

舉個例子

以華熙生物為例,自2020年起,功能性護膚品取代了原料產品,成為華熙生物營收的主要來源。2022年,華熙生物的原料產品占公司主營業務收入的15.41%,而功能性護膚品佔據72.45%。具體來看,華熙生物功能性護膚品主要包含潤百顏、誇迪、米蓓爾、BM肌活四大品牌。

近兩年逸仙電商也以完美日記作為核心,陸續將中高端品牌小奧汀、高端美妝品牌Galénic、護膚品牌EveLom等有著不同市場和品牌定位的品牌收入麾下,從而形成覆蓋中高端、護膚和彩妝等多品類品牌矩陣。在品類上,從護膚到彩妝均有涉及,在定位上,從平價到高端逐步涉獵,這一舉措加快了對不斷細分的化妝品消費市場的把握。

毫無疑問,當下龐大中國美妝市場蘊藏著諸多細分化機會。不同年齡、不同性別、不同皮膚類型對化妝品的需求各異,這為美妝公司四面出擊、培育多品牌提供了可能性。

而美妝公司打造品牌矩陣的核心在於:通過差異化定位的品牌,滿足差異化的市場需求,進而擴大體量,並形成協同效應。需要注意的是,一旦子品牌間的差異化區隔做得不明顯,就易演變成左右手互博的尷尬局面,讓“1+1<2”。